Wealth management bancario, crescono le masse ma calano i ricavi per euro gestito (2019–2024)

(Teleborsa) - Tra il 2019 e il 2024, nel comparto del wealth management, le banche italiane hanno visto ridursi la capacità di monetizzare le masse gestite nonostante la crescita di commissioni e raccolta indiretta. In un contesto di Euribor elevato, la raccolta indiretta cresce a ritmi annui compresi tra il 4% e il 6,5%, ma il valore estratto per euro di asset diminuisce, con un impatto più marcato sulle banche di minori dimensioni. È quanto emerge dallo studio di Excellence Consulting "Tassi elevati e gestione del risparmio: come cambia il mix della raccolta e la monetizzazione nelle banche (2019–2024)".

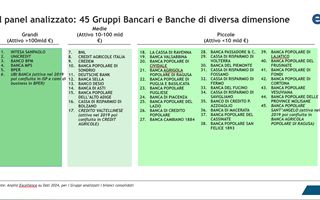

(Teleborsa) - Tra il 2019 e il 2024, nel comparto del wealth management, le banche italiane hanno visto ridursi la capacità di monetizzare le masse gestite nonostante la crescita di commissioni e raccolta indiretta. In un contesto di Euribor elevato, la raccolta indiretta cresce a ritmi annui compresi tra il 4% e il 6,5%, ma il valore estratto per euro di asset diminuisce, con un impatto più marcato sulle banche di minori dimensioni. È quanto emerge dallo studio di Excellence Consulting "Tassi elevati e gestione del risparmio: come cambia il mix della raccolta e la monetizzazione nelle banche (2019–2024)".La ricerca della società milanese è stata condotta su un panel di 45 gruppi bancari e banche italiane, suddivise in tre cluster dimensionali. Banche grandi (attivo superiore a 100 miliardi di euro: Intesa Sanpaolo, UniCredit, Banco BPM, BPER Banca, Banca MPS, UBI Banca indipendente fino al 2019; poi confluita in ISP e BPER Banca); medie (attivo tra 10 e 100 miliardi: BNL, Crédit Agricole, Credem, Popolare Sondrio, Deutsche Bank, Banca Sella, Banco Desio, Banca di Asti, Popolare Alto Adige, CariBolzano, Credito Valtellinese(indipendente fino al 2019; poi confluita in Crédit Agricole); e piccole (attivo inferiore a 10 miliardi: CariRavenna, Banca Valsabbina, Popolare Cividale, Agricola Popolare Ragusa, Popolare Puglia e Basilicata, Popolare Pugliese, Banca di Piacenza, Popolare Lazio, Credito Popolare, Banca Cambiano 1884, Banca Passadore & C., CariVolterra, Banca del Piemonte, CariFossano, CariFermo, Banca del Fucino, CariSavigliano, Credito Azzoaglio, Banca di Macerata, Popolare Cassinate, Popolare San Felice 1893, Popolare Lajatico, Popolare Frusinate, Popolare Fondi, Popolare Cortona, Popolare Vesuviana, Popolare Province Molisane, Popolare Sant'Angelo, indipendente fino al 2019; poi confluita in Agricola Popolare Ragusa).

Nel dettaglio dell'indagine, nel periodo 2019–2024 la raccolta indiretta mostra una crescita significativa per tutte le banche, indipendentemente dalla dimensione. In particolare, per le banche grandi la raccolta indiretta cumulata, su masse complessive dell'ordine delle migliaia di miliardi di euro, passa da 1,3 a 1,6 (+4,0%) e quella diretta da 1,3 a 1,4 (+2%); per le medie e le piccole, con valori espressi in miliardi di euro, l'indiretta cumulata sale rispettivamente da 279 a 342 (+4,1%) e da 34 a 47 (+6,5%), mentre la diretta da 242 a 318 (+5,6%) e da circa 51 a 68 (+6,0%).

Nel complesso, il risparmio continua a essere intermediato attraverso strumenti di gestione anche in uno scenario di tassi elevati. La capacità però di monetizzazione di tali risparmi gestiti per conto dei clienti, misurata dal rapporto tra commissioni nette e raccolta indiretta, si riduce in tutti e tre i cluster: per le banche grandi passa da 1,5% a 1,4% (–10 punti base), per le medie scende da 1,4% a 1,3% (–10 punti base), mentre per le piccole diminuisce da 1,9% a 1,5% (–40 punti base). Il dato è probabilmente spiegato dal fatto che la pressione competitiva e regolamentare comprime il pricing implicito dei prodotti e servizi di investimento, il mix di prodotto si è spostato verso soluzioni a minor commissione media e conseguentemente la crescita è stata sempre più volume-driven e sempre meno value-driven.

"Nel periodo preso in esame – commenta Maurizio Primanni, ceo del Gruppo Excellence – la riduzione dell'indicatore di monetizzazione è risultata particolarmente marcata nelle banche locali e di minori dimensioni, che soffrono maggiormente l'assenza di economie di scala, un'offerta meno sofisticata e una più limitata capacità di differenziazione commerciale. In questi casi, la crescita della raccolta rischia di tradursi in un incremento della complessità operativa senza un corrispondente beneficio in termini di valore generato".

"Il rapporto commissioni/raccolta indiretta – spiega ancora Primanni – non misura la redditività complessiva del business, ma rappresenta una proxy efficace della capacità di monetizzare la relazione con il cliente e di confrontare l'evoluzione del modello nel tempo. I dati mostrano che la sfida per le banche non è la crescita dimensionale in sé, ma la qualità del modello di creazione del valore: senza un'evoluzione dell'offerta e della consulenza, la raccolta indiretta rischia di crescere in volumi ma non in valore unitario."

(Teleborsa) 02-02-2026 11:21