Glossario finanziario - Interest Rate Swap

Definizione

Contratto attraverso il quale due parti si scambiano, in date stabilite e per un periodo prefissato, flussi di segno opposto determinati applicando a uno stesso capitale nozionale due diversi tassi d'interesse.

Approfondimenti

Attraverso la sottoscrizione di un interest rate swap, due controparti si scambiano pagamenti periodici di interessi relativi ad un capitale nozionale di riferimento (ossia una somma convenzionale), per un determinato periodo di tempo, pari alla durata del contratto.

La posizione di ciascuna delle due controparti può essere interpretata come la contemporanea assunzione di una posizione lunga relativa a un’attività che frutta interessi attivi e di una posizione corta relativa a una passività che comporta interessi passivi.

Gli interest rate swap si suddividono in:

1) coupon swap (plain vanilla swap);

2) basis swap;

3) cross-currency interest rate swap.

Esempio

Esempio 1

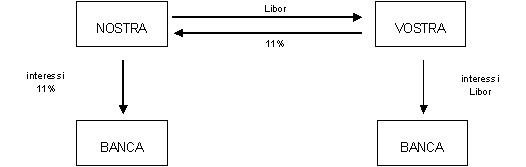

La società Nostra SpA ha acceso, presso un istituto di credito, un finanziamento di 500.000 euro a tasso fisso, pari all’11%, della durata di 5 anni.

Un’altra società (Vostra SpA), ha stipulato un finanziamento con medesimo importo e pari durata, ma a tasso variabile Libor a sei mesi.

Attendendosi una riduzione dei tassi di interesse, la società Nostra desidera trasformare il tasso passivo da fisso a variabile.

Sulla base di aspettative opposte a quelle della società Nostra, la società Vostra ritiene più conveniente indebitarsi a tasso fisso.

Sottoscrivendo un interest rate swap le due società potranno invertire le proprie posizioni relativamente al tasso di interesse del debito contratto nei confronti dell’istituto di credito: la società Nostra si impegna a versare alla controparte gli interessi relativi al Libor a sei mesi e la società Vostra si impegna a versare alla Nostra il tasso fisso dell’11%.

Allo scadere di ogni periodo di maturazione degli interessi il flusso reale del pagamento sarà dato dal saldo tra i due tassi di interesse (il tasso Libor a sei mesi in corrispondenza della data di settlement e il tasso prefissato pari all’11%).

In particolare, se il tasso Libor a sei mesi risulterà superiore all’11%, Nostra dovrà versare l’importo a Vostra; viceversa, se il tasso Libor a sei mesi risulterà inferiore all’11% sarà la società Vostra a effettuare il versamento alla società Nostra.

Ciascuna delle due società rimane, comunque, l’unica obbligata nei confronti dell’istituto di credito.

Schema dei pagamenti:

Si supponga che i periodi di maturazione degli interessi siano annuali.

Il primo anno il tasso Libor è pari al 11%: il saldo tra i due interessi è nullo.

Il secondo anno il tasso Libor è pari a 12%: il saldo tra i due interessi è del 1% e, quindi, la società Nostra versa alla Vostra un importo di 500.000 euro x 1% = 5.000 euro.

Allo scadere del terzo anno il tasso Libor a sei mesi è sceso al 10,5%: il saldo tra i due tassi è dello 0,5%; la società Vostra versa a Nostra un ammontare pari a 500.000 euro x 0,5% = 2.500 euro.

Alla quarta data di settlement il Libor è pari al 10%: la società Vostra versa a Nostra un ammontare pari a 500.000 euro x 1% = 5.000 euro.

Infine, allo scadere del quinto anno il Libor è del 12,5%: la società Nostra versa alla società Vostra un importo pari a 500.000 euro x 1,5% = 7.500 euro.

Esempio 2

Una società Rossi Srl ha la possibilità di ottenere un prestito di 500.000 euro alle seguenti condizioni: tasso fisso pari all’8%, oppure tasso variabile Libor a sei mesi.

Una società Bianchi snc ha la possibilità di ottenere un finanziamento di pari importo, ma ad un tasso fisso del 10%, oppure al tasso Libor a sei mesi più 1/2 punto.

La Rossi si indebita verso l’istituto di credito che gli ha concesso il finanziamento ad un tasso fisso dell’8% e la Bianchi si indebita al tasso Libor + 1/2 punto.

Tuttavia, la prima società preferisce indebitarsi a tasso variabile, mentre la società Bianchi preferisce un indebitamento a tasso fisso.

Entrambe le società sottoscrivono, quindi, un interest rate swap per uno scambio reciproco di flussi di interesse: la Rossi si impegna a corrispondere alla Bianchi un tasso variabile Libor a sei mesi – x di punto e la Rossi si impegna a corrispondere alla Bianchi un tasso fisso dell’8%.

Con questa strategia le due controparti sostengono un minor onere relativamente al finanziamento.

Infatti, la Rossi paga il tasso Libor a sei mesi –x di punto più il tasso fisso dell’8% sul finanziamento, riceve però dalla Rossi il tasso fisso e quindi, il risparmio derivante dall’operazione di sottoscrizione dello swap, rispetto all’indebitamento a tasso variabile, è pari a x di punto.

Allo stesso modo, la società Rossi paga il tasso Libor + 1/2 punto più 8%, percepisce dalla Bianchi il tasso LIBOR – x di punto e, quindi, il risparmio derivante dall’operazione di sottoscrizione dello swap, rispetto all’indebitamento a tasso fisso è:

r=(Libor + S + 8) – (Libor – x) = S + 8 + x = 37/4 = 9 + R.

In questo modo entrambe le società migliorano la propria posizione rispetto al tasso di interesse da pagare sul finanziamento richiesto.

Acronimo

IRS

Interest Rate Swap

Formazione finanziaria

Consulta la sezione Formazione Sotto la Lente per approfondire le tue conoscenze sul mondo della finanza e di Borsa Italiana.