Le opzioni: definizione e funzionamento

Tutto quello che c’è da sapere sulle opzioni: definizione, tipologia, profilo di rischio di compratori e venditori, valore intrinseco e altri fattori quantificabili del prezzo.

FTA Online News, Milano, 27 Nov 2018 - 09:05

Definizione di opzioni

Le opzioni sono strumenti finanziari il cui valore non è autonomo ma deriva dal prezzo di una attività sottostante di varia natura (reale come nel caso di materie prime quali grano, oro, petrolio, ecc. , oppure finanziaria come nel caso di azioni, obbligazioni, tassi di cambio, indici, ecc.). Il termine “derivato” indica questa dipendenza.

Possiamo quindi definire le opzioni come dei contratti finanziari che danno il diritto, ma non l’obbligo, all’acquirente dietro il pagamento di un prezzo (premio), di esercitare o meno la facoltà di acquistare (Call) o vendere (Put) una data quantità di una determinata attività finanziaria, detta sottostante, a una determinata data di scadenza o entro tale data e a un determinato prezzo di esercizio (strike price).

Tipologia di opzioni: Call e Put

Un'opzione call è uno strumento derivato che garantisce all'acquirente il diritto, ma non l'obbligo, di acquistare un titolo (detto sottostante) a scadenza (o entro la scadenza) a un dato prezzo (strike).

Nel caso di esercizio di opzioni su indici non è possibile ricevere il sottostante bensì solo il corrispettivo in denaro.

Ovviamente l’esercizio avrà senso (escludendo il costo pagato per acquistare l’opzione, il cosiddetto “premio”) solo se il prezzo del sottostante sarà superiore allo strike ed il profitto realizzato sarà pari alla differenza tra il prezzo di mercato e lo strike.

Un'opzione put è uno strumento derivato che garantisce al possessore il diritto di vendere a scadenza il sottostante ad un prezzo prefissato. In questo caso l’esercizio avrà senso (sempre escludendo il costo pagato per acquistare l’opzione, il cosiddetto “premio”) solo se il prezzo del sottostante sarà inferiore allo strike; il profitto realizzato ammonterà alla differenza tra lo strike e il prezzo di mercato.

Profilo di rischio (profitti e perdite) per il compratore delle opzioni

Il seguente grafico sintetizza il profilo di rischio (profitti e perdite) relativo all’acquisto di una opzione call:

L’asse orizzontale del grafico indica il prezzo del sottostante: verso destra vi è un aumento di prezzo, verso sinistra, cioè verso l’origine degli assi, i prezzi calano.

L’asse verticale indica invece i profitti (o le perdite) dell’acquirente dell’opzione. Come già detto l’esercizio dell’opzione acquisirà senso solo se il prezzo di mercato del sottostante sarà maggiore del prezzo di esercizio. Dal momento che l’acquisto della call ha un costo (è il premio che si deve concedere a chi ci concede l’opzione, a chi cioè accetta di garantire all’acquirente il diritto di acquistare il sottostante al prezzo prefissato) il grafico del payoff della call ha partenza in territorio negativo. In caso di ribasso dei prezzi, il valore della call tenderà a zero e la massima perdita che l’investitore sosterrà sarà il premio pagato.

La put è uno strumento che permette di guadagnare se il mercato scende. Il compratore di opzioni put vuole scommettere sul ribasso del mercato senza i costi connessi con lo “short selling” (vendita allo scoperto, cioè di titoli che non si possiedono), e senza esporsi a possibili perdite se il mercato andasse va in direzione opposta a quella sperata.

In generale, le posizioni “lunghe” sulle opzioni consentono di prendere posizione scommettendo sul rialzo o sul ribasso del mercato, con una possibile perdita massima limitata al premio pagato per acquistare l’opzione.

Profilo di rischio (profitti e perdite) per il venditore delle opzioni

L’acquirente di opzioni ha la facoltà di non esercitare il proprio diritto a scadenza (o entro la scadenza per le opzioni americane), e da qui deriva il limite alle perdite che si possono subire. Al contrario, il venditore ha sempre l’obbligo di onorare l’impegno previsto dall’opzione che ha concesso all’acquirente.

Nel caso del venditore di una call, il payoff sarà il seguente:

Il profitto fisso iniziale (il premio incassato) si riduce all’aumentare del prezzo del sottostante al di sopra dello strike dell’opzione: il venditore dell’opzione spera dunque che il mercato resti fermo o cali. A fronte di un profitto immediato limitato, la perdita è potenzialmente illimitata.

Nel caso della put:

In questo caso, invece, l’erosione del premio iniziale incassato si ha se il prezzo del sottostante diminuisce al di sotto dello strike: il massimo profitto si avrà se il prezzo resterà costante o salirà. Anche per il venditore della put il profitto sarà limitato, mentre la perdita “quasi” illimitata (il sottostante non può infatti assumere valore negativo, la massima perdita si avrà quando questo avrà valore pari a zero).

L’assunzione di una posizione corta in opzioni ha un profilo di rischio certamente superiore alla medesima operazione ma in posizione lunga. E’ per questo motivo che molto spesso la vendita di questi strumenti viene associata alla compravendita di altre attività finanziarie (ad esempio azioni, ETF, future e opzioni su indici e su azioni) per realizzare strategie di investimento più articolate e che possono perseguire finalità differenti, come ad esempio la copertura della posizione in azioni o in derivati, l’incremento della performance del portafoglio o la pura speculazione.

Valore intrinseco: misurare la “danarosità” delle Opzioni

Il profitto o perdita per il compratore di un’opzione dipende dal superamento al rialzo (per la call) o al ribasso (per la put) del prezzo di esercizio da parte delle quotazioni del sottostante (al netto dell’effetto del premio pagato per acquistare l’opzione).

Se a scadenza il prezzo del sottostante sarà inferiore allo strike, il possessore di un’opzione call avrà più convenienza ad acquistare il sottostante sul mercato e l’opzione non verrà esercitata.

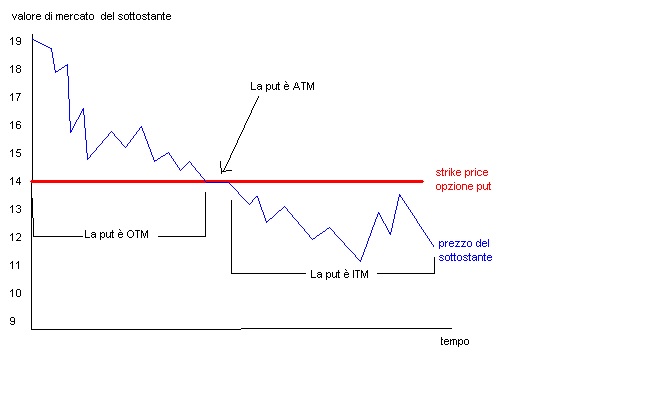

Per opzione “at the money” (ATM) si intende quella per cui il prezzo di esercizio è uguale al prezzo corrente dell’attività sottostante.

Per opzione “in the money” (IN o ITM) si intende quella per cui il prezzo di esercizio è inferiore (call) / superiore (put) al prezzo corrente dell’attività sottostante.

Per opzione “out of the money” (OTM) si intende quella per cui il prezzo di esercizio è superiore (call) / inferiore (put) al prezzo dell’attività sottostante.

Per esemplificare con un esempio grafico, consideriamo il caso di un’opzione put con strike a 14 euro:

Valori del sottostante inferiori al prezzo di esercizio (put ITM) comporteranno un profitto e quindi l’esercizio del diritto del possessore dell’opzione a vendere ad un prezzo superiore a quello di mercato; se il sottostante avrà un prezzo di mercato superiore allo strike (put OTM) l’opzione non sarà invece esercitata. Nel caso della call avviene l’esatto contrario: se il prezzo del sottostante è maggiore dello strike, il compratore avrà un profitto e eserciterà il diritto ad acquistare (call ITM), viceversa per valori del sottostante inferiori la call (call OTM) non sarà esercitata.

Un’opzione ITM alla scadenza è dunque quella che darebbe un profitto se esercitata: il valore di questo profitto è il cosiddetto valore intrinseco dell’opzione, che rappresenta la componente più importante del prezzo di un’opzione in the money prossima alla scadenza.

Fattori quantificabili del prezzo di un’opzione

Il prezzo delle opzioni (premio) viene calcolato adottando modelli matematici (il più comune è quello di Black & Scholes), che tengono conto dei seguenti fattori quantificabili:

- valore intrinseco (che dipende dal prezzo del sottostante e dal prezzo di esercizio, e di cui abbiamo parlato nel paragrafo precedente);

- volatilità implicita;

- valore temporale;

- tassi di interesse;

- dividendi;

- altri fattori economici e di mercato

Consideriamo ad esempio un’opzione out of the money con una lunghissima scadenza: in questo caso il valore intrinseco sarebbe zero, tuttavia la lunghissima scadenza aumenta la probabilità che entro la data di scadenza il derivato in questione diventi ITM. Il “prezzo” di questa probabilità, che il compratore dell’opzione deve pagare, è detto valore temporale. Logicamente tale valore decresce all’avvicinarsi della scadenza. Il valore temporale aumenta anche con l’aumentare della volatilità del sottostante: se questo storicamente presenta variazioni molto significative, chiaramente aumenta la probabilità che opzioni OTM possano diventare ITM alla loro scadenza. Nei modelli matematici più utilizzati per prezzare le opzioni, il parametro più importante e di più difficile calcolo è proprio la volatilità tanto che su alcuni circuiti anziché essere quotato il prezzo del derivato è semplicemente indicata la volatilità implicita ai vari livelli di prezzo, cioè quella volatilità (differente dalla volatilità storica e statistica) che è sottintesa al prezzo scambiato sul mercato in quel momento.

I trader professionisti cercano di comprare opzioni (call o put a seconda delle loro attese sul trend) se prevedono che la volatilità aumenterà (il prezzo delle opzioni salirà) e di venderle se ipotizzano che la volatilità calerà.

Effetti di dividendo e tasso di interesse sul valore teorico delle opzioni

Valore intrinseco e valore temporale descrivono la dinamica dei prezzi delle opzioni in un mondo “perfetto” senza tenere conto, per motivi di semplicità, di altri elementi molto importanti quali l’effetto dei dividendi e dei tassi di interesse.

Le opzioni in un certo senso sono alternative al detenere posizioni lunghe o corte sul relativo sottostante. Si consideri ad esempio un portafoglio costituito da una posizione lunga su call e da una posizione corta su put, con identico prezzo di esercizio e durata, sullo stesso sottostante. Tale posizione garantirà lo stesso payout che si può avere con ad una posizione lunga sul titolo sottostante. Ciò nonostante, seppure il profilo di profitti e perdite sia assolutamente analogo, la posizione in opzioni non comporta l’effettiva proprietà del sottostante prima dell’eventuale esercizio: non si ha quindi diritto ai dividendi che il titolo paga, né si è avuto l’esborso monetario che l’acquisto dello strumento sottostante avrebbe comportato. Il prezzo delle opzioni deve quindi considerare questi due fattori.

Consideriamo il caso dei dividendi. Possiamo semplicemente affermare che questi inducono una diminuzione del prezzo delle azioni il giorno dello stacco, e quindi hanno un effetto negativo sul valore del sottostante di un’opzione e, di conseguenza, un effetto negativo sul valore di una opzione call, e positivo su quello di una put.

Il concetto che il possesso delle opzioni è molto simile, ma non equivalente alla detenzione del sottostante ci aiuta a capire anche l’impatto sul prezzo delle opzioni del tasso di interesse. Il detentore di una call beneficia dei rialzi del sottostante (come se lo possedesse), ma ha rimandato nel tempo l’esborso necessario per l’acquisto del titolo. Il “prezzo” della possibilità di differire nel tempo l’esborso è il tasso di interesse monetario. Più alti saranno i tassi d’interesse, maggiore sarà la convenienza a rimandare le uscite (o a lasciare il denaro investito sul mercato monetario) e quindi più elevato dovrà essere il premio della call, cioè del diritto a rimandare l’uscita.

Nel caso della put avviene l’inverso: all’aumento dei tassi corrisponde il calo del valore della put. Il possessore del diritto a vendere - se non è uno speculatore puro - ha acquistato una sorta di “assicurazione” contro i ribassi del titolo che è già presente nel suo portafoglio. Più i tassi sono alti, maggiore è la convenienza a liquidare tutta la posizione per garantirsi una rendita priva di rischio sul mercato monetario, minore quindi sarà il premio che si è disposti a pagare per la put.

Differenza tra opzioni europee ed americane

Nel caso di opzioni “europee” è possibile esercitare il proprio diritto solo alla scadenza, mentre le opzioni “americane” danno al possessore la possibilità di esercizio in qualunque momento entro la data di scadenza.

Questa possibilità più ampia per le opzioni americane fa sì che il loro prezzo teorico sia superiore a quello delle analoghe opzioni europee (per opzioni con la stessa durata, lo stesso sottostante e lo stesso strike), e comunque mai inferiore.

Conclusioni

La seguente tabella ci aiuta a riassumere graficamente quanto spiegato.

In caso di aumento di: |

Valore CALL |

Valore PUT |

prezzo del sottostante |

|

|

prezzo di esercizio |

|

|

vita residua |

|

|

tasso di interesse |

|

|

dividendo |

|

|

volatilità |

|

|